Explication de la fiche d'assurance

Bienvenue sur la fiche d’assurance interactive

×Cliquez sur une icône afin d'obtenir plus d'informations.

Cliquez sur une icône afin de voir un exemple de calcul.

Cet élément n'est disponible que sur ordinateur

*Selon votre situation, certaines rubriques peuvent ne pas figurer sur votre fiche d'assurance.

Exemple Traitement Cotisant

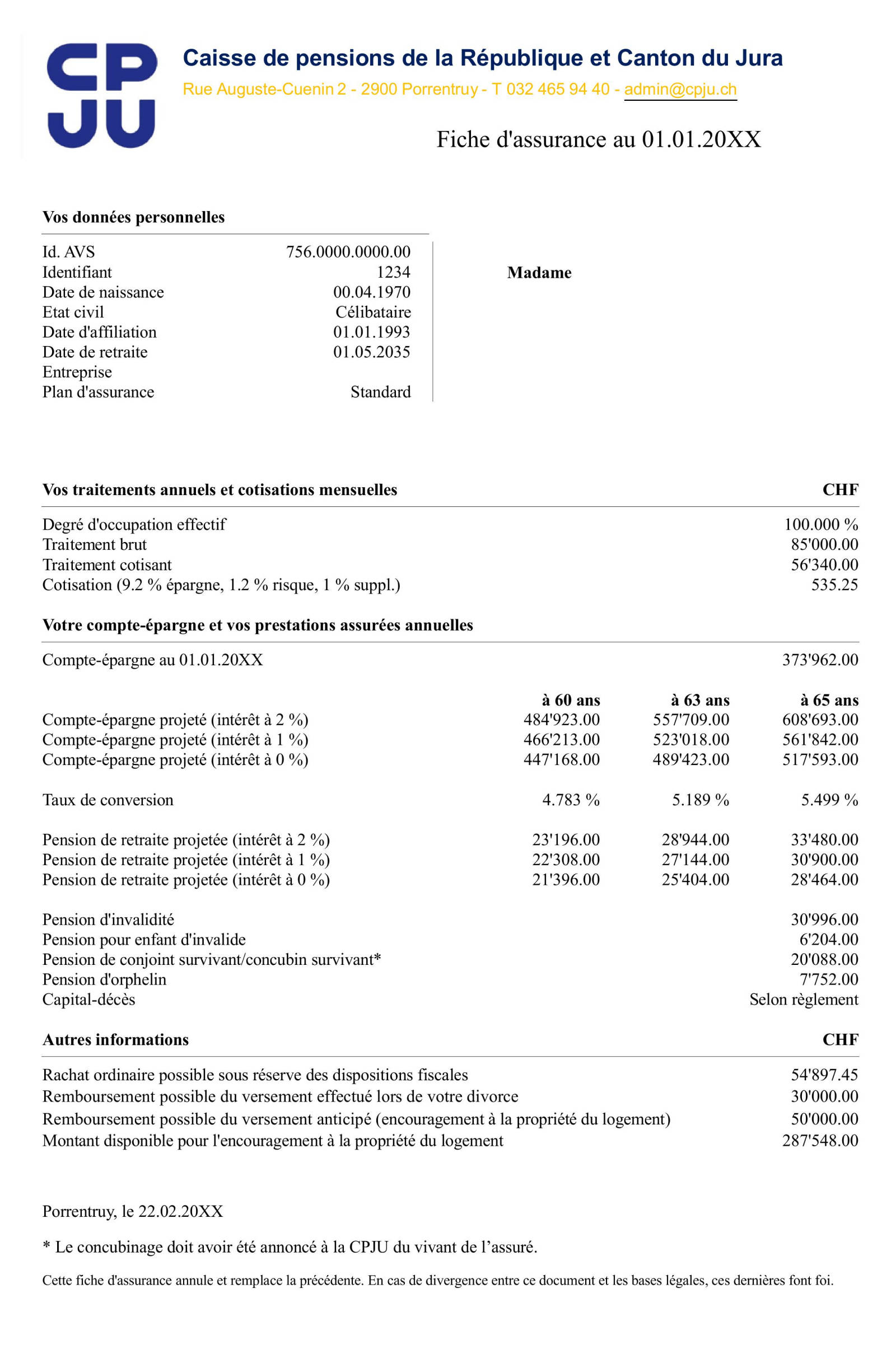

Exemple pour un actif travaillant à 100 % : Traitement brut de :85'000.00 CHF Multiplié par :90 % ./. Montant de coordination(20'160 x 100 %) Obtient un traitement cotisant de :56'340.00 CHF

Exemple pour un actif travaillant à 60 % : Traitement brut de :60'000.00 CHF Multiplié par :90 % ./. Montant de coordination(20'160 x 60 %) Obtient un traitement cotisant de :41'904.00 CHF

Exemple Cotisations

Exemple pour un actif né en 1970 avec un traitement cotisant de 56'340.00 CHF :

Cotisations à charge de l’actif : Cotisation épargne (9.2 % x 56'340 / 12) :431.95 CHF Cotisation risque (1.2 % x 56'340 / 12) :56.35 CHF Cotisation supplémentaire (1 % X 56'340 / 12) :46.95 CHF Cotisation mensuelle à charge de l’actif :535.25 CHF

Cotisations à charge de l’employeur : Cotisation épargne (15.8 % x 56'340 / 12) :662.00 CHF Cotisation risque (1.8 % x 56'340 / 12) :84.50 CHF Cotisation supplémentaire (1 % X 56'340 / 12) :46.95 CHF Cotisation mensuelle à charge de l’employeur :793.45 CHF

Exemple Pension de retraite projetée (intérêt à 2 %)

Exemple : Compte épargne :608'693 CHF Taux de conversion de :5,499 % Obtient une pension de :33'480 CHF/an (en cas de départ à la retraite à 65 ans)

Exemple Pension de retraite projetée (intérêt à 1 %)

Exemple : Compte épargne :561'842 CHF Taux de conversion de :5,499 % Obtient une pension de :30'900 CHF/an (en cas de départ à la retraite à 65 ans)

Exemple Pension de retraite projetée (intérêt à 0 %)

Exemple : Compte épargne :517'593 CHF Taux de conversion de :5,499 % Obtient une pension de :28'464 CHF/an (en cas de départ à la retraite à 65 ans)

Exemple Pension d'invalidité

Exemple de calcul de la rente d'invalidité : Traitement cotisant :56'340.00 CHF Multiplié par :55 % Obtient une rente d'invalidité de :30'996 CHF/an

Informations

Cliquez sur une icône d'information afin d'obtenir plus d'informations.

Cliquez sur une icône d'exemple afin de voir un exemple de calcul.

Identifiant

Correspond à votre numéro d’assuré. Il sert également à vous connecter sur votre accès sécurisé.

Date d'affiliation

Date de votre adhésion à la Caisse de pensions de la République et Canton du Jura.

Page dédiée sur notre siteDate de retraite

La date de la retraite correspond à l'âge de référence AVS (65 ans), sauf pour les membres de la Police cantonale (60 ans).

Page dédiée sur notre sitePlan d’assurance

En plus des cotisations ordinaires selon le plan « standard » appliqué par défaut, l’actif peut choisir sur une base volontaire d’augmenter le pourcentage de sa propre cotisation dédiée à l’épargne.

La cotisation épargne de l’actif définie dans le plan de base, peut être augmentée de 1% pour le plan Epargne PLUS 1 ou 3% pour le plan Epargne PLUS 3

Page dédiée sur notre siteDegré d'occupation effectif

Correspond au pourcentage d'activité annoncé par votre employeur.

Traitement brut

Traitement annuel déterminant annoncé par votre employeur. Il correspond, en principe, à celui découlant des échelles de traitements.

Traitement cotisant

Le traitement cotisant est le salaire sur lequel sont calculées les cotisations assuré et employeur.

Il est établi au moyen du calcul suivant:

90 % du traitement annuel (soit traitement contractuel) – un montant de coordination (soit 2/3 de la rente simple maximale AVS calculés au taux d'occupation).

Page dédiée sur notre siteCotisation

Montant retenu sur votre salaire mensuel au titre de la prévoyance professionnelle en appliquant la somme des taux de cotisations selon l'âge.

Il s'agit de votre cotisation épargne affectée à votre compte-épargne individuel en fonction du plan d’assurance choisi.

Cotisation risque

Il s'agit de votre cotisation risque qui couvre le risque invalidité et décès. Elle fonctionne comme une «assurance» en cas d'invalidité ou de décès et n'alimente pas le compte-épargne de l'assuré.

Cotisation supplémentaire

Il s'agit d'une cotisation d'assainissement ayant pour but d'atteindre les objectifs fixés en termes de taux de couverture par la loi.

Cotisation supplémentaire police

La cotisation supplémentaire du plan police sert à améliorer le compte-épargne des membres de la Police cantonale et à financer la rente-pont.

Page dédiée sur notre siteVotre compte-épargne

Les prestations vieillesse sont déterminées en fonction du compte-épargne acquis au moment de la retraite.

Le compte-épargne est alimenté par :

- les cotisations épargne de l'assuré et de l'employeur

- les prestations de libre passage versées par vos caisses de pensions précédentes

- les versements reçus suite à un divorce

- les remboursements versés à la suite d'un paiement divorce

- les remboursements d'un versement anticipé (EPL)

- les rachats individuels

- les intérêts

Il est réduit par :

- les versements anticipés (EPL)

- les versements suite à un divorce

Au moment de la retraite, le compte-épargne (=avoir vieillesse) est converti en rente au moyen du taux de conversion.

Compte-épargne à la date de la fiche d'assurance

Le compte-épargne personnel est constitué de vos cotisations épargne et de celles de votre employeur.

De plus, s'y ajoutent vos prestations de libre passage apportées et vos rachats et remboursements effectués.

Ce compte-épargne est rémunéré chaque année du taux d'intérêt décidé par le Conseil d'administration de la Caisse.

Compte-épargne projeté (intérêt à 2 %)

Compte-épargne à la date de la fiche d’assurance projeté à 60, 63 et 65 ans : il tient compte des cotisations futures et de l’hypothèse d’un taux d’intérêt annuel crédité à 2 %.

Il s’agit d’une estimation de votre compte-épargne projeté au jour de votre départ à l’âge de référence AVS ou retraite anticipée.

Compte-épargne projeté (intérêt à 1 %)

Compte-épargne à la date de la fiche d'assurance projeté à 60, 63 et 65 ans : il tient compte des cotisations futures et de l'hypothèse d'un taux d'intérêt annuel crédité à 1 %.

Il s'agit d'une estimation de votre compte-épargne projeté au jour de votre départ à la retraite ordinaire ou retraite anticipé.

Compte-épargne projeté (intérêt à 0 %)

Compte-épargne à la date de la fiche d'assurance projeté à 60, 63 et 65 ans : il tient compte des cotisations futures et de l'hypothèse d'un taux d'intérêt annuel crédité à 0 %.

Il s'agit d'une estimation de votre compte-épargne projeté au jour de votre départ à la retraite ordinaire ou retraite anticipé.

Taux de conversion

Le taux de conversion permet de déterminer la pension à laquelle un assuré a droit au moment de son départ à la retraite.

Il est exprimé en pourcent du compte-épargne accumulé durant la vie professionnelle.

Plus l'assuré part tôt à la retraite, plus le taux de conversion est faible.

Page dédiée sur notre sitePension de retraite projetée (intérêt à 2 %)

La pension de retraite annuelle projetée est la multiplication du compte-épargne projeté (intérêt à 2 %) avec le taux de conversion applicable à l'âge considéré.

Page dédiée sur notre sitePension de retraite projetée (intérêt à 1 %)

La pension de retraite annuelle projetée est la multiplication du compte-épargne projeté (intérêt à 1 %) avec le taux de conversion applicable à l'âge considéré.

Page dédiée sur notre sitePension de retraite projetée (intérêt à 0 %)

La pension de retraite annuelle projetée est la multiplication du compte-épargne projeté (intérêt à 0 %) avec le taux de conversion applicable à l'âge considéré.

Page dédiée sur notre sitePension de retraite visée (art. 40 LCPJU)

Afin d'atténuer les effets du changement de régime d'assurance entré en vigueur au 1er janvier 2014 sur les pensions de retraite assurées, un capital a été déterminé et provisionné au 1er janvier 2014.

Il doit permettre de viser, et non pas de garantir, les prestations de retraite assurées jusqu'au 31 décembre 2013.

Pension d'invalidité

L’assuré qui est reconnu invalide par l’AI est en principe également reconnu invalide par la Caisse dans la même mesure, pour autant qu’il ait été assuré auprès de la Caisse lorsqu’a débuté l’incapacité de travail dont la cause est à l’origine de l’invalidité.

Le montant annuel de la pension d’invalidité complète (= 100% AI) est égal à 55 % du dernier traitement cotisant.

Page dédiée sur notre sitePension pour enfant d'invalide

Le bénéficiaire d'une pension d'invalidité a en principe droit à une pension supplémentaire pour chaque enfant qui est encore à sa charge.

Cette pension par enfant s'élève à 20 % de la pension d'invalidité servie.

Page dédiée sur notre sitePension de conjoint/concubin survivant

Lorsqu’un actif, invalide ou retraité décède, son conjoint /concubin survivant a droit à une pension s’il remplit les conditions précisées aux articles 46 et 47a du Règlement de prévoyance.

A défaut, le conjoint/concubin peut avoir droit au capital-décès.

Si le défunt était un actif ou un invalide, la pension de conjoint / concubin survivant correspond au montant le plus élevé entre les deux combinaisons suivantes :

- 60% de la pension d’invalidité à laquelle l’actif aurait eu droit au moment du décès ou 60% de la pension d’invalidité servie, si le défunt était un invalide

- 60% de la retraite projetée

Si le défunt était un retraité, la pension de conjoint / concubin survivant correspond à

- 60% de la pension de retraite servie

Pension d'orphelin

Une pension est due à chaque enfant d’un actif, d’un invalide ou d’un retraité décédé. Sont considérés comme enfants, les enfants avec lesquels l’actif, l’invalide ou le retraité décédé a un lien de filiation au sens du code civil suisse, ainsi que les enfants recueillis au sens de l'article 49 RAVS.

Le droit à la pension d’orphelin est reconnu aux enfants mineurs du défunt ainsi qu’aux enfants en formation, mais au maximum jusqu’à ce qu’ils aient atteint l’âge de 25 ans.

Si l’enfant est orphelin de père et mère, la pension servie par la CPJU est doublée.

La pension d’orphelin correspond aux :

- 25% de la pension d’invalidité à laquelle le défunt aurait eu droit, si le défunt était un actif,

- 25% de la pension d’invalidité, si le défunt était un invalide,

- 25% de la pension de retraite servie, si le défunt était un retraité.

Capital-décès

Lorsque que le décès n'entraîne pas l'ouverture du droit à une pension viagère (pension de conjoint/concubin survivant), la CPJU verse un capital-décès.

Les ayants droit sont les suivants :

- Le conjoint qui n’a pas droit à une pension ou, à défaut,

- Les enfants du défunt qui ont droit à une pension d’orphelin ou, à défaut,

- Le concubin survivant qui n’a pas droit à une pension ou, à défaut,

- Les enfants du défunt qui n’ont pas droit à une pension d’orphelin.

Lorsqu’il y a plusieurs enfants, à la fois bénéficiaires et non bénéficiaires de pensions, le capital-décès est partagé entre eux s’il n’y a aucun concubin survivant.

Le montant du capital-décès est calculé de la manière suivante :

- En cas de décès d’un actif ou d’un invalide : le capital-décès équivaut aux 45% du compte-épargne de l’assuré ou de l’invalide.

- En cas de décès d’un retraité : le capital-décès équivaut au triple du montant de la pension de conjoint survivant augmenté des apports personnels (rachats) sous déduction des prestations déjà servies (pensions de retraite), le tout sans intérêts.

Lorsque le décès d'un actif ou d'un invalide entraîne l'ouverture du droit à une pension de conjoint survivant ou de concubin survivant, la CPJU verse un capital-décès complémentaire au conjoint ou concubin survivant en plus de sa pension.

Le montant du capital-décès complémentaire est égal aux apports personnels (rachats au sens de l’article 17 alinéa 2) avec intérêts, sous déduction des versements anticipés perçus dans le cadre de la propriété du logement et sous déduction des versements opérés suite à des divorces.

Page dédiée sur notre siteRachat ordinaire possible

Montant maximum que vous pouvez apporter au moyen d'un rachat pour améliorer vos prestations.

Un rachat est le versement d'un montant complémentaire aux cotisations ordinaires et qui permet d'augmenter le compte-épargne et donc les futures prestations de retraite.

Page dédiée sur notre siteRemboursement possible du montant versé lors du divorce

Somme de tous vos retraits dans le cadre d'un divorce, sous déduction des éventuels remboursements effectués.

Jusqu'au jour de votre retraite, vous avez la possibilité de rembourser ce montant.

Page dédiée sur notre siteRemboursement possible du versement anticipé

Somme de tous vos retraits pour l'accession à la propriété du logement, sous déduction des éventuels remboursements effectués.

Jusqu'au jour de votre retraite, vous avez la possibilité de rembourser ce montant.

Page dédiée sur notre site Lien vers le tutorielMontant disponible pour l'encouragement à la propriété du logement

Retrait maximal possible pour rembourser une dette hypothécaire, acquérir, construire, ou rénover un logement en propriété.

L'actif peut en principe utiliser tout ou partie de son compte-épargne sous la forme d'un versement anticipé ou de mise en gage.

Le logement doit constituer le lieu de domicile principal.

Page dédiée sur notre site Lien vers le tutoriel